一碗“麻辣烫”撑起一个IPO !杨国福上市计划迎新进展(附最新IPO排队名单)

“麻辣烫第一股”要来了?

据证监会官网披露,上海杨国福企业管理(集团)股份有限公司已提交《境外首次公开发行股份审批》材料已于2月8日获证监会受理。

意味着,杨国福开始正式冲击“麻辣烫第一股”,其此次港股IPO将由中信建投保驾护航。

01

后门店6000家

麻辣烫也能跑出一个IPO?

谁也未曾想到,街边常见的麻辣烫店也要去上市了。

“2000年一次在街头与麻辣烫偶遇,至此杨国福夫妇与四川蜀文化的麻辣烫结下了不解之缘。”杨国福官网上描述着其与麻辣烫的初次相遇。

2000年,杨国福夫妇在哈尔滨的一间出租屋里做起了麻辣烫。在坚持以味为本,不断苛求创新,调制上千配方后,最终研发出了一种独特的汤底。

独家配方加持下,2003年,杨国福在哈尔滨开出了第一家名为“杨记麻辣烫”的店铺,这便是杨国福麻辣烫的前身。 图/杨国福官微

2004年至2005年期间,杨记麻辣烫正式更名为杨国福麻辣烫,在此期间,杨国福麻辣烫第一家加盟店诞生,至2005年底,加盟店数已达70多家。2006年,其加盟店首次突破百余家。

加盟商的接踵而至让杨国福夫妇迅速积累了第一桶金。据媒体报道,依照不同的地域,杨国福的加盟费也从最初的1000元-3000元上涨至4990-7900元不等。

2019年底,杨国福曾向媒体透露,2019年公司营收预计将达到13亿元,这其中,加盟费只占两成,多数收入来自商贸模块。

尽管杨国福透露加盟费仅占其营收两成,但对于麻辣烫连锁店而言,这的确不是一笔小数目。

一位前杨国福加盟商对全景财经透露,“2016年左右其在某县级城市开设了一家杨国福麻辣烫店,加盟费最初两年为3万8,此后每年一万多。” 在上述加盟商提供的一张加盟费用标准图表中,可以看到在2016年左右,不同城市加盟费用标准不等,最贵的为北京上海,一年3.99万元;乡镇则是6900元/年,此外还需要1万元的品牌信誉和履约保证金。

如今,杨国福的门店遍布全国各地,官网显示,截至目前,其门店数突破6000家,并成功走向了海外市场,目前杨国福已经在加拿大、澳大利亚、日本、韩国以及新加坡等多个国家铺设了门店。

杨国福官网显示,目前其拥有5900余家加盟店。即便以2016年之际的加盟标准计算,杨国福每年来自加盟费的营收都是一笔不小的费用。

02

卖麻辣烫赚钱吗?

加盟商称毛利可达60%

值得一提的是,上述加盟商透露,“加盟杨国福后,杨国福公司将负责门店的装修,而加盟商需要从杨国福处采购调味料、食材、厨房设备等,冻肉等食材则在当地解决。”

而向加盟商销售调味料、食材、厨房设备、餐厅家具等带来的收入则构成了杨国福的另一大收入板块——商贸模块。

当然,市场更为好奇的是,卖麻辣烫是否赚钱?

上述加盟商进一步说道,“在县级城市开设的这家门店总成本大约在30万元,店日均流水为1700-3600元左右,差不多11至14个月左右就回本了,毛利大概在45%-60%左右,挺赚钱的。”

由于个体经营差异的不同,加盟商之间的利润势必也会存在一定的差距。

据媒体公开报道,2020年,虽然疫情当道让餐饮受阻,其门店营业额达到60亿-70亿元,杨国福集团的营收也突破12亿元。

看起来似乎不怎么差钱的杨国福为何最终还是选择了上市?

天眼查官网显示,杨国福未有融资记录。2021年该公司从有限责任公司变更为股份有限公司,此举被外界视为公司准备IPO 的前兆。从股权穿透图来看,杨国福、朱冬波分别持有杨国福40%的股权,杨兴宇持有20%的股权。 图/天眼查官网

如今,杨国福已经踏出了IPO的实质一步,如若顺利,其不久后将在港交所披露招股书,而外界对于其财务数据、股权等方面更多猜测也将随之揭开。倘若顺利上市,其也将成为资本市场中的“麻辣烫第一股”。

03

IPO排队企业814家

下周4只新股启动打新

据全景财经统计,截至目前,A股IPO排队企业达到814家(未包含注册生效、终止审查等企业),其中创业板383家、沪市主板117家、深市主板108家、科创板142家、北交所64家。

本周,仅重庆望变电气(集团)股份有限公司一家企业首发上会,并成功闯关。下周(2月14日-18日)将有9家企业陆续上会审核,其中科创板5家、深证主板1家、创业板3家。 值得一提的是,下周还有4只新股将启动网上发行。 其中西点药业是专注于化学药品原料药及制剂研发、生产、销售的科技型医药企业,是吉林省2008年首批通过“高新技术企业”认证的医药企业之一。其产品领域涵盖抗贫血药物、治疗精神障碍药物、心血管疾病治疗药物及抗肿瘤治疗辅助用药等。发行价为22.55元/股,对应发行市盈率为42.95倍。

而泓禧科技是一家北交所公司,主营业务为高精度电子线组件以及微型电声器件的设计、研发、生产和销售。其此次公开发行股份初始发行股份数量1600万股,发行后总股本为7400.72万股,占发行后总股本的21.62%(超额配售选择权行使前)。该股采用直接定价方式,发行价格确定为12元/股,对应的发行市盈率为24.18倍。

大族数控公司主营业务为PCB专用设备的研发、生产和销售,报告期内产品主要覆盖钻孔、曝光、成型、检测等PCB关键工序,是全球PCB专用设备企业中产品线最广泛的企业之一。

宏英智能则是移动机械与专用车辆智能电气控制系统产品及解决方案的提供商,主营业务包括智能电控产品及智能电控总成的研发、生产、销售。

04

最新IPO排队名单 (文章来源:全景财经)

标签:

您可能也感兴趣:

为您推荐

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

聚合专业投资能力 引领财富价值创造 广发证券发布易淘金App10.0版本

康师傅“急难救助车” 救灾一线一碗热面暖人心

排行

精彩推送

- 一碗“麻辣烫”撑起一个IPO !杨国福上市计划迎新进展(附最...

- 一图看懂各省稳增长如何发力?

- 证监会新年首张罚单!这个老板财务造假231亿,市场禁入10年

- 节日不停产 开工即满产——东南沿海制造业显示“虎虎生气”

- 返岗更便利、就业有帮扶 虎年春风行动促就业观察

- 31省份2022年GDP目标出炉 9省份增长目标≥7%

- 春节假期遇上北京冬奥 冰雪景区门票订单同比增近40%

- 优供给挖需求稳预期 财税金融齐发力让消费市场热起来

- 新兴产业开局好、传统产业焕新机 工业经济承压向前

- 本轮大宗商品价格为何上涨?相关实体企业如何应对?

- 两家银行停办现金收付业务 接下来会不会有银行跟进?

- 无人驾驶巴士使入重庆:“新手”变身老司机

- 海南自贸港11个重点园区营收翻番

- “土豆大王”超两亿元豪宅将被拍卖 财富曾高于马化腾

- 桂浩明:是什么导致了节后大幅震荡?

- 身价超千万的上市公司董事 请不起代驾?

- 图解一周牛熊股:“春耕”时刻 主力进攻方向出现重大转变

- 中信证券:美股震荡下跌趋势将延续至2季度末

- 金字火腿交易员炒生猪期货亏数千万 岳父帮筹款赔付

- 天津2022年GDP增长目标为5%以上 全力打造“轨道上的京津冀”

- 浙江未来乡村试点村:千顷良田绘制七彩画卷

- 新疆吉木萨尔县特色农业发展“激活”乡村新潜力

- 义乌国际商贸城虎年开市 首次开启直播向全球发出邀约

- 知乎裁员传闻引出神奇系统:可监测员工离职倾向,3年只需4万元

- 中国唯一西部陆海新通道融资结算应用场景:便利百余国家及地...

- 2021年港资占安徽实际利用外资比例近七成

- 三亚春节“黄金周”延至“黄金月” 元宵节仍将持续客流高峰

- 冬奥纪念品热售 冰墩墩“一墩难求”

- 冬奥之火点亮中国冰雪产业

- 风险高发 多家机构下调今年全球经济增速预期

- 我国一批重大新能源项目进展顺利 新能源工程稳步推进 推动...

- 全国各船舶生产基地一批重点海洋装备建造正稳步推进

- 中柬农业合作迎来不间断的“耕种季、收获季”

- “绿普惠云”微众银行荣登福布斯全球区块链50强

- 遏制铁矿石价格炒作 中钢协称非法干扰市场正常运行应“付出...

- 练好内功 借力“出海”

- 侨乡福清5家企业在“新三板”挂牌

- 云南清水河边检站助力3万余吨境外甘蔗顺利通关

- “三亿人上冰雪”背后,这些资本盯上了冰雪生意

- 德银:中国绿色金融市场结构完善及覆盖广度有望进一步提升

- 快递春节不打烊B面:“我都上班了,网点还不上班”

- 净值大跌、触及预警线 多家亮眼业绩量化私募损失惨重

- 一个月8家公司 科创板生物医药公司频推股权激励为哪般

- 但斌、任泽松、林园…正各自逼近止损线 一波私募正临清盘危...

- 空缺月余 长江证券迎分管经纪副总裁 效命14年“老长江人”...

- 游资爆炒次新股、数字货币概念、*ST股 翠微股份、*ST新亿等8...

- 产需缺口扩大、对外依赖度高 大豆如何提高自给率

- 美股高开低走:大型科技股全线下挫,Meta跌3.74%

- 北京朝阳构筑特色国际化数字经济生态圈

- 浙江出台减负强企45条政策:解企业之忧 激活发展活力

- 广州开展国际航行船舶保税加油业务

- 卫生巾涨价,每月支出超30元,贵不贵?

- 年货快递还在路上!发生了啥大事?

- 小麦抗白粉病育种取得突破 基因组编辑育种优势彰显

- 铁矿石价格异常波动背后有推手,多部门强化监管

- 心脏支架平均降价93% 六批药品集采累计节约超2600亿元

- 水印“藏”冰墩墩 北京冬奥纪念钞再次开启预约

- 预制菜逐渐走进千家万户 食材不新鲜等问题受吐槽

- 加大关键核心技术创新 推进能源绿色低碳转型

- 200亿元市场崛起!“剧本杀”真的是一门好生意吗?

- 央行:货币政策要实现总量稳、结构优的较好组合

- 央行:结构性货币政策工具积极做好“加法”

- 央行:保持人民币汇率在合理均衡水平上的基本稳定

- 世界黄金协会:春节期间中国黄金消费“开门红”

- 贝莱德建信获准参与中国养老理财产品试点 规模100亿元以内

- 中钢协:强化铁矿市场监管 促进市场平稳运行

- 外贸大市浙江宁波初尝RCEP“甜蜜”

- 北京数字经济发展提速 增加值占GDP比重超四成

- 虎年首批!刚刚两家企业IPO齐撤单 这一家刚“踩雷”中介机构

- 瑞幸后 海通国际研报又踩雷 看好正荣服务却精准大跌 两股...

- 逆势暴涨4600亿!“中字头”崛起 外资200亿买买买

- 恒威电池现有产能信披现罗生门 募投项目遭“三连问”或逆势扩产

- 1月货币信贷保持合理增长 政策跨周期调节效果显现

- 证监会:维持现有互联互通存托凭证业务跨境资金总额度不变

- 证监会:境外基础证券发行人在境内发行存托凭证不需披露有关...

- 高水平开放持续推进 外资看好中国市场

- 证监会发布《境内外证券交易所互联互通存托凭证业务监管规定》

- 虎年首批!两公司终止创业板IPO,一家“踩雷”乐视网冲击波

- 深圳首宗“医保卡套现”案,11人被判刑!

- RCEP实施首月 黑龙江超1800万元出口货物享惠

- 央行:引导金融机构有力扩大信贷投放

- 东航一客机“跑道外接地”,为何引发多部门介入调查?

- 央行:债券借贷期限最长不得超过365天

- 这酒一瓶5万多,宣称灵感自唾液,你怎么看?

- 龙虎榜:1.78亿抢筹冀中能源 外资净买3股 机构净买7股

- 今年首批IPO抽查企业近半撤回 现场检查趋向常态化

- 广发基金投顾致信持有人:A股有望反弹、“少亏一点”比“多赚...

- 俄罗斯RTS指数跌幅扩大至4.5%

- 2月11日晚间上市公司利好消息一览(附名单)

- 2021年上海钻石交易所进口钻石货值创历史新高

- 直播间低于市场价30%的“宜家”家居用品有可能是假冒的

- 四部门:进一步推动高耗能行业重点领域节能降碳改造升级

- 进军元宇宙? 外媒:麦当劳申请 “虚拟餐厅”商标

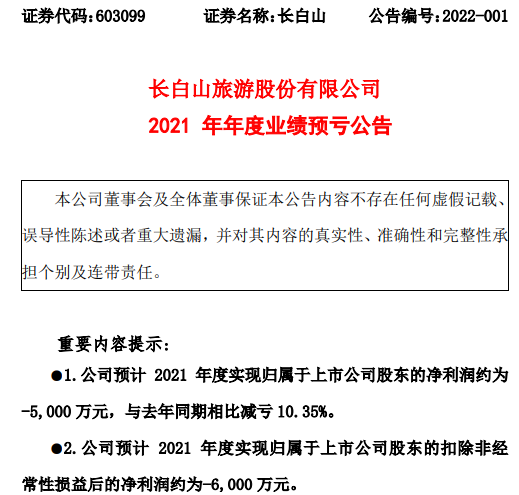

- 养猪大户集体“比惨” 拼“家底”要到何时

- 班轮公司惊人业绩今年还将持续?

- 国家外汇局:2021年我国经常账户顺差20348亿元

- [情绪与偏差]赛道杀估值延续 短线博弈机会为主

- 中证指数公司发布沪深300碳中和指数

- 【焦点复盘】市场继续杀估值 资金防御心态较强 多只银行股...

- 虎年首批新基有效认购户数低迷 去年认购户数高的新品还在亏

营业执照公示信息

营业执照公示信息