名家视点|从盈亏同源 话基金成败

一月份以来的股市下跌,让投资者普遍遭受重大损失,很多人把去年辛辛苦苦赚的钱一下子就赔出去了。一些基金投资者,过去总认为买了基金比较安心,岂料这次同样也未能摆脱资产大幅缩水的命运,让人唏嘘不已。

■ 桂浩明

由此,也就想起了市场上的一个概念:盈亏同源。

所谓盈亏同源,指的就是在投资活动中,导致你盈利或者亏损的,其实都是同一件事情。用一句成语来说,就是“成也萧何、败也萧何”。

就拿这几年规模增长很快的ETF基金来说,这就是一个典型的盈亏同源类产品。当它跟踪的指数出现上涨时,根据其样本搭建的投资组合,自然也就能够实现盈利,反之如果相关指数下跌,那么亏损也就不可避免。

举例来说,前几年创业板是股市中的大热门,创业板指数连续三年实现了两位数的上涨,在此背景下,创业板ETF自然也是净值快速增长。

但今年1月份,创业板指数大跌超过12%,对应的ETF也就表现得很差。在这里,人们可以看出,投资基金在很大程度上还是要看当时的市场环境与行情趋势,至于基金产品的设计、基金经理的能力等,当然都是很重要的,但在很多情况下,未必能够起到决定性作用。

其业绩的好坏在很大程度上是取决于市场。而这,就是基金盈亏同源的表现。

也许有人会说,市场上也有些基金,能够战胜大盘甚至逆势而行,在行情不佳的情况下仍然给投资者创造收益。

应该说这种情况也确实存在,但一来这是小概率现象,并不普遍;二来就具体的某一只基金来说,能够持续超越大盘的时间并不会很长,往往只是阶段性地走得比较好。一年前市场上出现了好几只顶流基金,受到投资者的热烈追捧,其原因在于它们在前一年业绩特别好。

但是,就在其规模进一步扩大之际,市场热点却发生了变化,这些基金的绩效也就迅速变脸,年底结账亏损居然在20%左右。而去年业绩排名靠前的几只基金,大都名不见经传,但能够在市场相对疲弱的情况下获得80%以上的盈利,也的确让投资者羡慕。

然而好景不长,今年一开年这些基金就普遍遭遇重创,有的一个星期下来净值就缩水10%以上。说这些不是要否认这些基金以及基金管理人的努力,只是想表明即便这些基金经理堪称优秀,但也摆脱不了盈亏同源的命运。

市场热点在你的持股品种上,想不赚钱都难。而一旦热点不在你的持股品种上,那么赚钱就很困难了。至于如果市场出现了系统性风险,那就只有赔钱的命了。

除非这个基金是卖完了股票,处于空仓状态,甚至在指数期货上开了空单,在期权上做空。但在目前条件下,绝大多数基金是没有条件,也没有能力这样做。而且即便做了,也是没有多大把握能够踏准节奏获取盈利。

基金盈亏同源的事实告诉人们,影响投资绩效的根本性因素,还是在市场的基本面以及企业的盈利能力。

特别是对于长期投资者来说,在理想的市场环境下,踩准节奏、选准赛道很重要。而这里必须强调的是,理想的市场环境是第一位的,至于市场节奏、赛道之类,则是经常会发生变化,而要求基金能够把握好每个节奏,不错过任何一个赛道,那几乎是不可能的。

事实上,国内基金业发展了30多年,也涌现出一批不错的基金经理,但这其中还真没有几个是属于“全能型”的选手,能够穿越牛熊,跨越不同赛道。

他们的成功,通常只是局限于某个时段,是在某种风格的市场背景下得以大显身手,而一旦市场环境变了,也就辉煌不再。在此意义上,盈亏同源可能会让人感觉某些无奈,但这就是现实。

也因为这样,即便是在出现投资机构化、指数化的背景下,投资者还是要牢牢把握投资的主动权,要看清基金盈利的基本逻辑,不能随波逐流式地盲目购买基金,毕竟投资基金也是存在很大风险的。

(文章来源:金融投资报)

您可能也感兴趣:

为您推荐

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

聚合专业投资能力 引领财富价值创造 广发证券发布易淘金App10.0版本

康师傅“急难救助车” 救灾一线一碗热面暖人心

排行

精彩推送

- 名家视点|从盈亏同源 话基金成败

- 平安、安信证券基金投顾双双获批展业 第二批券商已有六成展业

- 招股说明书是否引入“安慰函”制度? 证监会:在境内尚缺乏...

- 1月28日晚间上市公司利好消息一览(附名单)

- 跳出疫情重创板块思维定势 亚洲航空宣布改名“A资本”

- 天眼掘金 | 又一造车新势力要上市 零跑哪吒威马背后都有哪...

- 部分航空公司2月5日恢复征收国内机票燃油附加费

- 中国国航:预计2021年净亏损约为145亿到170亿元

- 两千亿资产紫金银行换帅!业绩快报净利润增速仅个位数

- 北京证监局:将督促把好年报“披露关”“真实关”“质量关”

- 财联社1月28日互动平台精选

- 1月28日美国宏观事历提醒:关注核心PCE物价指数

- 牛年约63%股民赚钱 沪指跌8% 虎年会打破魔咒吗

- 3000多股飘红!万亿板块领涨 三大主力扫货这些股(名单)

- 中消协:建议划定盲盒经营红线 禁止对低龄儿童营销盲盒

- 中消协:2021年全国消协组织受理消费者投诉超104万件

- 中消协:商家不能售前“人工” 售后“智能”

- 国家外汇局:2021年中国外汇市场累计成交237.79万亿元

- 市场监管总局:2021年全国新设市场主体同比增长15.4%

- 工信部:2021年我国电子信息制造业实现利润高速增长

- 浙江舟山港域完成货物吞吐量首次突破6亿吨

- 国资委明确!这些风险情形应确定为重大经营风险事件

- 上海国际能源交易中心同意三家公司成为低硫燃料油期货集团交...

- 深交所公告 自2022年2月7日起 中信中证资本管理有限公司成...

- 风电板块今日走强 机构出现强分歧

- 欧洲斯托克600指数跌1%

- 国家发改委:推动全国电力市场主体注册信息共享

- 国家发改委:完善电价传导机制 有效平衡电力供需

- 北向资金今日净卖出125亿 净卖出贵州茅台18亿

- 郑徐高铁小站别样春运:师徒演绎平安“二人转”

- 郑欧班列开辟欧洲新线路 首发开往匈牙利

- 北京春节期间多措促消费保供应 10种当家蔬菜不涨价不断货

- 小体量大能量 迷你商品受宠

- 2021年广东快递业务量和收入双第一

- 广东:“门诊共济” 盘活个人账户沉积资金

- 快时尚风潮下,“美丽烦恼”如何破?

- 国家发改委:采取切实措施加强煤炭市场价格调控监管

- 运输成“头号难题”?浙江温州鹿城助力稳外贸

- 山西持续优化营商环境:珍惜市场主体推动经济扩量提质

- 津石高速公路天津东段顺利实现通车

- 上海打造数字中医药创新中心 让优质中医医疗资源造福全球患者

- 青海高原特色农畜产品体验销售店在江苏射阳开业运营

- 广州增城丝苗米:从濒临绝种 到“逆袭”成现代农业名片

- 两部门:到2030年全国统一电力市场体系基本建成

- 广西暂停所有边境县(市)的士跨城运营

- 北向资金合计净流出达100亿

- A股牛年收官:沪指累计跌8% 创业板指跌近15%

- 和信投顾:沪指继续杀跌 节前溃败无底

- [情绪与偏差]有待信心企稳 超短博弈为主

- 央行延续大额投放流动性 银行间隔夜利率跌至近一月新低 市...

- 世界黄金协会:2021年全球黄金需求达两年来最高水平

- 传播冬奥会赛事节目片段是否侵权?法官这样说

- 北京冬奥会将通过阿里云向全球转播,带来6000小时4K内容

- 淘宝发布《2022年夜饭报告》:南北口味融合、预制菜受欢迎

- 山西“90后”家乡创业 寻找记忆中的“年味”

- 今日明星属宁王 净赚140亿大超预期 起势大涨或成这一波“脊...

- 身家反超扎克伯格!全球十大富豪中 只有巴菲特今年不亏反赚

- 旅游板块掀涨停潮

- 长春高新午后直线拉升

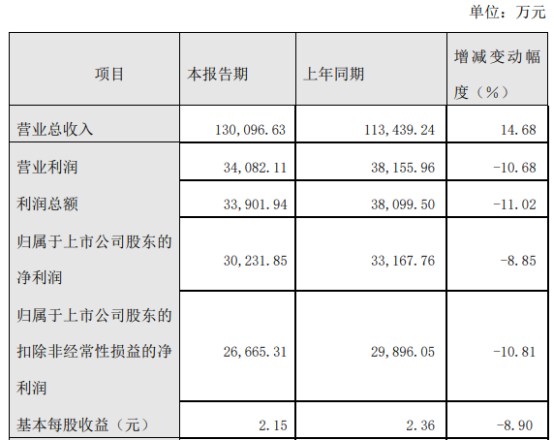

- 面板龙头业绩预翻倍 股价却仍“跌跌不休” 行业拐点何时将至?

- 北向资金午后净流出超80亿元

- 小米股价再次破发,网友喊话雷军“救救小米”

- 1月28日广铁集团加开列车194对

- 民航局向三航班发出熔断指令

- 央行28日开展2000亿元14天期逆回购操作

- 风电股全线拉升 大金重工再封涨停

- 博时基金宣布出资不低于8000万 自购旗下权益类公募基金

- 连续3天公募自购已达14.6亿 银华基金出资不低于5000万自购

- 【财联社午报】创业板V型反弹上涨!赛道股探底回升 旅游、数...

- 和信投顾:大盘早盘探底回升 两市超3700只个股上涨

- 沈阳铁路春节期间预计发送245万人次 推出“六享”新举措

- 产业、资源、金融多管齐下 制造业大市晋升创新型城市

- 独栋整院民宿预订火爆 今年流行包个小院儿“就地过年”

- 蔬果、肉类准备充足,5000家新发地商户在京过年保供应

- 1批次调味酱标签不合格被拒入境 李锦记回应

- 联手中国制造商,维多利亚的秘密在华能否插上“翅膀”?

- 沪指跌逾1% 权重股大幅走弱

- 港股短视频概念股走低

- 三胎概念股快速拉升 爱婴室涨停

- 隔夜shibor报1.2000%

- 新冠检测概念股拉升 九安医疗涨停

- 三大指数探底回升集体翻红 题材股活跃

- 广州钻石加工继续领跑全国 加快拥抱数字贸易大潮

- A股该如何抵御美联储加息扰动?

- 维达国际去年净利下滑 生活用纸行业存在产能过剩

- 擅自“割肉”导致巨亏 交易员向上市公司赔超5500万

- 成都:经济运行稳中有进 千亿级区总数增至9个

- 国图声明未获捐新东方课程资源后,俞敏洪回应

- 央行今日开展2000亿元人民币14天期逆回购操作

- 恒生指数开盘涨0.05%

- 港股汽车股集体下跌 理想汽车跌超3%

- 股价跌跌不休 !科创板上市公司纷纷延长股份锁定期 医药板...

- 发生了什么?特斯拉一夜跌去7000亿元!

- 开评:三大指数集体高开 创业板指涨1.34%

- 煤炭板块开盘下挫

- 数字货币概念股集体反弹 恒宝股份封涨停

- 有色金属板块震荡走低 云铝股份接近跌停

- 分拆“商管+物管”上市 龙湖智创生活成色几何

- 创业板指高开低走 盘中跌破2900点

- 三大指数集体回落翻绿 煤炭等周期板块领跌

营业执照公示信息

营业执照公示信息