券商财富管理经历最艰难的春天,“近期销售任务几乎没完成过”,一线投顾望KPI生畏,再生裁员传闻

近期市场行情的极端表现,使得券商财富管理业务经历着近几年“最艰难的春天”。

当下券商财富管理业务以权益类公募基金产品销售及投顾业务为核心,而公募基金的销售情况则与市场行情息息相关,伴随着市场下行而来的是金融产品销售数据的快速下滑。有券商财富管理部门从业人员表示“近期三个月的财富管理数据并不尽人意,部分营业部月均销售额甚至不及去年同期两成。”

指标调整,争取减压,是一线投顾的心中憧憬,但实际情况如何?前两月券商业绩不佳,是整个证券业较为共识的,由此,裁员的传闻也陆续传出,一时间也令一些小券商一线员工心头一紧。

券商财富管理业务承压,一线投顾KPI还好吗

财富管理对于券商的收入贡献与估值贡献度日益提升。2021年,证券行业代理销售金融产品净收入206.90亿元,同比增长53.96%,行业整体营业收入增量贡献占比13.45%。其中,代理销售金融产品收入占经纪业务收入13.39%,占比提升3.02个百分点;投资咨询业务净收入占比13.39%,占比提升3.02个百分点。进入2022年,行业对于财富管理的重视度还将更加提升。

去年各大券商财富管理转型成效显著,其中客户财富管理需求持续旺盛和券结模式的逐渐推进,共同推动券商产品代销业务快速增长,成为券商重要的收入及利润贡献点。但近期市场的下跌使得客户去年配置的产品大多出现大幅亏损。前期产品未能达到收益预期,给后续产品销售带来了困难。

近期以来,财富管理业务业绩难以达到考核要求,是一线投顾面临的困境,也有券商有优化裁员的迹象。

财联社记者采访了各券商财富管理从业人员,近期产品销售不及预期,但大多数考核指标并未有所降低。

有中信证券投顾对记者表示,公司考核任务并不会因为行情不好有所降低,甚至加大了考核力度,受访投顾表示要达成任务目标难度较大,按考核要求连续三年不达标会影响定薪定级。

“近期相应产品销售任务几乎没有完成过”,有海通证券一线人员表示:“公司近期正在做相应改革调整,具体细则还没出来,目前基金考核任务依然繁重,并未因基金发行遇冷而调整相应的基金销售比例与新开户资产任务。”

“市场行情不好,前期客户产品体验特别差,买过产品的客户都亏钱,几乎没有赚钱的客户,而且亏的很多,这种行情持续下,去前期的客户后续维护起来会比较麻烦。”这不仅是海通证券一线员工,也是行业整体的困惑。

国信证券有从业人员表示: “目前并没有调整相应的考核任务比例,不管是基金销售还是新引进资产和新开户指标,考核根据不同岗位定级来,延续了往年的考核路径,每个季度一次考核定级。”

天风证券或有KPI的调整,有财富顾问向记者反馈说:“一季度后会调整相应的考核政策,主要可能会增加对新增资产有效户的考核,但原有的考核指标并不会相应减少,每季度会对员工进行新的定责定薪,具体还是要等考核细则出来后才能确定具体情况。”

财联社记者了解到,针对近期市场行情,各券商已对财富管理人员进行了相应的培训支持,不断提升自身的专业度,越是极端行情越是考验投顾人员功底,秉承客观,较少主观臆断,不论行情变化,提前准备好进攻防守应对策略。

财富管理中基金销售受挫,付费投顾服务受到券商的进一步重视,但反映到总部和营业部的需求点上却有所不同。

券商加码投顾团队建设,鼓励投顾进行相应的合规付费展业,但部分营业部担心付费投顾业务难免涉及股票推荐,往往容易引起投诉与合规监管。针对近期的极端行情,某著名券商合规督导部也建议投顾人员给到投资者建议时,谨慎唱多,切勿建议投资者盲目抄底,注意相关投顾产品的风险控制,以免损失严重造成不必要的投诉与纠纷。

就小券商裁员传闻,记者也与行业进行初步了解,整体来看,不少券商都制定有末位淘汰机制,当下任务指标完成不好,淘汰机制往往更显威力。

财富管理业务机遇与风险并存

财富管理业务本身具有轻资产、高盈利、低波动的财务优势,能够最大化拓展公司价值链。对券商而言,财富管理业务不仅是券商业务新的增长点,更是券商行业地位重新排名洗牌的关键,也给了中小券商弯道超车的机会。

财富管理业务快速发展中合规问题频现,刚刚过去的3.15更是给各大券商敲响了警钟,证券市场投顾乱象一直是重灾区,2018年至今,共出现349项涉及机构投顾违规的处罚单,虽然其中部分是民间仿冒机构与第三方合作收割散户的“杀猪盘”,但其中163家证券经营机构的处罚仍值得业界关注,违规事由大多是由于未能审慎履职,全面了解投资者情况;在开展融资融券业务过程中,存在为客户两融绕标等不正当的交易活动提供便利的情形;人员管理不到位非注册投顾违规推荐股票;从事期货中间介绍业务的员工不具备期货从业资格。

各家券商在寄希望于在财富管理业务方向有所突破,实现业务增长的同时,一定要重视业务合规,避免因违规展业导致的业务纠纷和监管处罚。

纵观国际投行财富管理业务发展的模式及实践,国际投行财富管理成功经验在于,以客户为中心,打造平台化、配置化、差异化的产品能力,培育优异的客户服务能力和全谱系客户触达能力,最大限度发挥组织协同能力,以及科技赋能等。如何借鉴国际投行实践经验,走出适合国内券商实际情况合法合规的财富管理路径,找到财富管理的差异化优势是每一位券商人士需要思考的议题。

(文章来源:财联社)

您可能也感兴趣:

为您推荐

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

聚合专业投资能力 引领财富价值创造 广发证券发布易淘金App10.0版本

康师傅“急难救助车” 救灾一线一碗热面暖人心

排行

精彩推送

- 天下秀TopHolder成为微博官方数字藏品合作伙伴,为创作者提供...

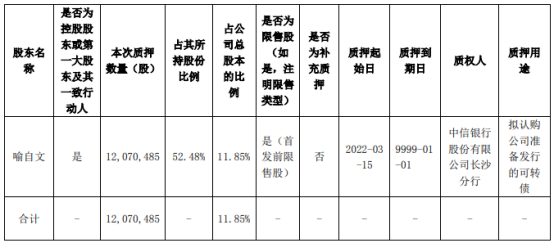

- 湘佳股份:实控人喻自文质押1207.05万股用于拟认购可转债

- 券商财富管理经历最艰难的春天,“近期销售任务几乎没完成过...

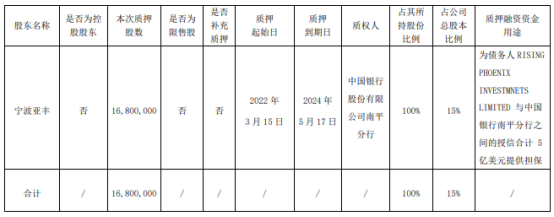

- 安德利:股东质押1680万股用于5亿美元提供担保

- 数字货币概念股震荡走强 御银股份直线拉升涨停

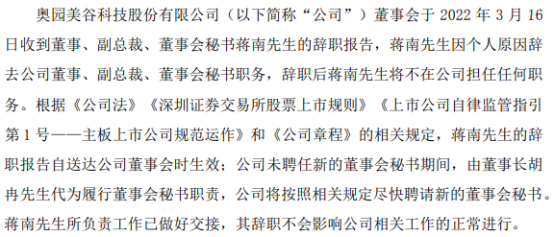

- 奥园美谷副总裁蒋南辞职 将不在公司担任任何职务

- 中粮糖业:公司副总经理于作江辞职

- “21融创03”盘中涨超23%

- 抢抓机遇 乘势而上 奋力推动“十个走在全市前列”——访市...

- 雅士利国际(01230)复牌回落逾8% 控股股东蒙牛考虑以每股1.2...

- 上证指数涨幅扩大至2%

- 中科院大气所团队:中国陆地生态系统存在巨大碳汇

- 蒙牛提出私有化意向 雅士利国际复牌后下挫近8%

- 央行3月17日开展800亿元逆回购操作

- 异种器官移植,离我们还有多远

- 强信心增后劲 助力中小企业数字化转型发展

- 哔哩哔哩-SW(09626)高开近15% 将争取自愿转换至在联交所主板...

- 智慧养老将成为养老业增长点

- 新秀丽(01910)高开近15% 扭亏为盈 2021年股东应占溢利1430万美元

- 特斯拉回应上海工厂停产两天传闻:积极配合政府防疫要求

- 游戏板块震荡走强 三七互娱涨停

- 东数西算概念股继续活跃

- 国网陇南供电公司积极开展“3.15”信息客服宣传活动

- 食品安全没有双重标准

- 敦煌:考核“指挥棒”激励干部担当作为

- A股高开,沪指站上3200点

- 甘肃张掖市肃南县发生5.1级地震

- 甘肃税务召开年度重点工作交办会

- 兰州红古卫生健康局综合监督执法所开展疫情防控监督检查

- 河南首批6家重组国企集中挂牌

- 中国石油长庆油田产气量创新高

- 硅基负极产业化临近 4680电池吹动市场暖风

- 春节后价格暴涨70% 氢氧化锂供不应求格局难改

- 3月17日投资避雷针:美联储宣布上调联邦基金利率25个基点 正...

- 券商晨会精华:市场有望迎来大幅反弹 关注景气度向好的新能...

- 港交所公告 3月17日恢复买卖美元伦敦镍期货小型合约及人民币...

- 【数读IPO】瓶级PET行业龙头申购!产能位居全球第六 背靠多...

- 新文化业态迅速兴起 让“剧本杀”行业发展有法可依

- 究竟是不是“狼来了” 车企入局保险市场胜算几何?

- 量子混合算法更有效计算基态能量

- 交通一体化网络加快构建 京津冀携手打造世界级城市群

- 要论AI应用影响 这五大行业首当其冲

- 首款能“听见”声音的织物问世

- 湖南开通首条至南美洲货运航线

- “赣州-南沙-东南亚”海铁联运出口开通新路径

- 2010-2019年热带陆地排放对全球甲烷浓度变化贡献超80%

- 上海加码普惠金融服务 助小微企业应对疫情

- 科技赋能京城商圈新业态 数字技术场景将落地西单

- 在美上市中概股房多多、贝壳均涨超50%

- 纳指涨幅扩大至2%

- 旅游绿皮书:微度假旅游逐渐成为游客首选出行模式

- 广东证监局组织开展2022年私募机构自查工作

- RCEP生效两月来 拱北海关助力超亿元货物对日享惠进出口

- RCEP助云南水果出口量值齐增 “甜”到东盟

- 不要食用!一款瑞典产婴幼儿配方奶粉实施召回

- 中国进一步加强重金属污染防控

- 1-2月全社会用电量数据出炉!累计超1.3万亿千瓦时

- 市场监管总局:对3.15晚会曝光企业突击检查

- 泰禾集团董事长兼总经理黄其森正在协助有关机关调查

- 19家机构!STAR-EDGE科创先锋联盟再扩容 共同服务中国科技创新生态

- 把算法开关交给消费者,好!

- 截至2月底中国石化供暖季保供天然气236亿立方米

- 宁波口岸前两月进出口额3463亿元 欧美东盟贸易占前三

- 北京知识产权法院:近年受理竞争垄断类案件增长明显

- 黄(冈)黄(梅)高铁进入运行试验阶段

- 摩根大通苏文杰:看好中国IT行业的相关投资机会

- 3·15晚会曝光“男运营冒充女主播”,18名犯罪嫌疑人全落网

- 税收大数据显示:横琴粤澳深度合作区产业聚集增活力

- 【数据看盘】机构游资博弈券商股 锂电池隔膜龙头连续7日遭外...

- 市场持续扩容 乳企应如何把握第二增长曲线?

- 元宇宙新鲜事|巨人网络确定将长期布局元宇宙游戏 汇丰银行...

- 字节跳动发布社会责任报告:应急救灾、乡村发展、数字公益成重点

- 斗鱼2021年第四季度毛利润同比增34.3% 运营效率持续改善

- 上交所:免收近期受疫情影响地区上市公司2022年相关费用

- 兰大二院神经内科二病区成功开展诺西那生钠注射治疗脊髓性肌...

- 电旗股份、嘉曼服饰、鼎泰高科3月23日创业板首发上会

- 云南开展专项行动排查网络直播平台和玉石市场

- 被列为“十大不推荐产品”? 乌江榨菜回应

- 任尔昕赴宁夏理工学院考察学习

- 武威税务:疫情防控不停歇 纳税服务不断档

- 兰大二院夏亚一教授团队在骨科一流期刊提出PCL手术的“3-60”理论

- 用业绩实力护盘!深市1320家公司预计盈利 多家头部公司2022...

- 解码车速限值,工信部督促电动自行车问题企业严肃整改

- 白酒概念板块涨2.05% 青海春天涨10%居首

- 民航局对五个入境航班发出熔断指令

- 五大险企前2月保费出炉:总揽7348亿元 同比增2.9%

- 张掖市融媒体中心正式挂牌成立

- 黄益平:中小微企业“融资难”比“融资贵”更值得关注

- 【焦点复盘】多部委吹暖风 市场迎来日内反转 短期内或具备...

- 硅料价格九连涨背后 百亿级投资扎堆涌现 光伏产业链得上游...

- 中国“微度假”时代来临 游客出行趋于本地化

- “冷资源”变身“热经济” 冰雪运动成经济发展“新引擎”

- 报告:中国已成为全球最重要的主题公园市场

- 直击:“妖镍”恢复交易首日触及跌幅限制 为防意外LME设置重...

- 中国社科院:旅行社业务复苏仍有待时日

- 前2月广东外贸额达1.24万亿元 进口原油大增46.3%

- 无锡工行城南支行开展“3·15”消费者权益保护宣传活动

- “网红爆款”岂能乱贴国潮标签

- 北向资金全天小幅净卖出8230万元 连续8日净卖出

- 江苏:省市联合约谈南京滴滴、T3出行等6家主要出租车企业

营业执照公示信息

营业执照公示信息