今年来新股破发仍是关键词 前2月投行谁发力?海通、中信、中金IPO承销收入居前三

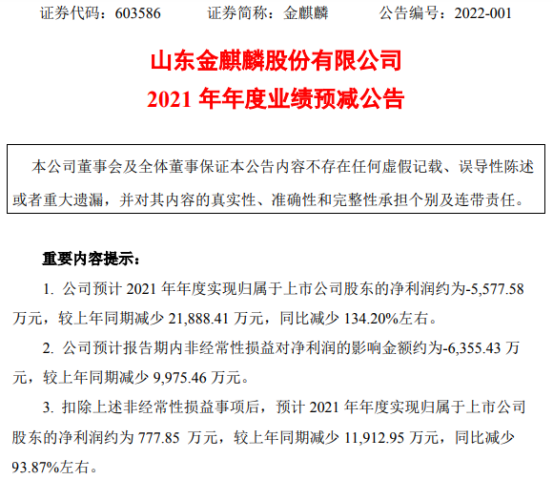

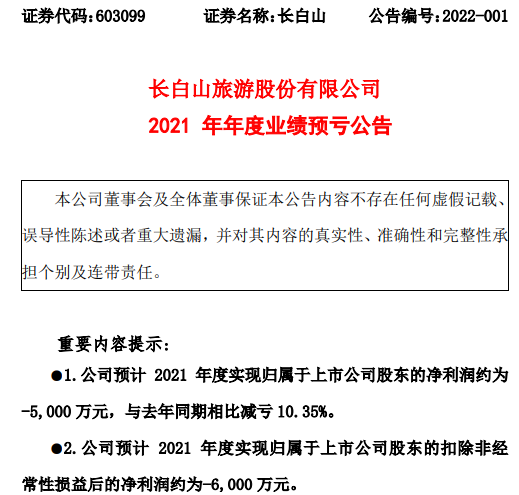

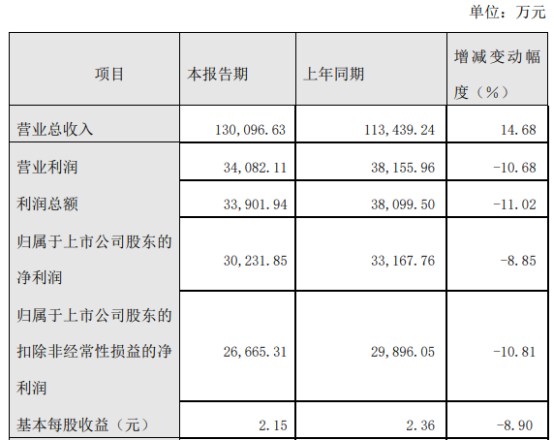

“冲A”上市公司49家,首发募集资金1298.87亿元,这是开年2个月新股IPO交出的成绩单。

同比来看,前2月新股发行数量大降三成,但得益于中国移动等“巨无霸”IPO,今年首发募资额同比激增1.6倍。分板块来看,创业板和科创板依旧是IPO发行的主阵地,共迎来34家上市企业,占比近七成;北交所也贡献了4只新股,但募资额均不足3亿元。

A股近期表现低迷,新股首当其冲,不过2022年的破发来得似乎要更早一些。Wind数据显示,年内已有 7只破发新股,分别是翱捷科技、迈威生物、亚虹医药、大族数控、臻镭科技、星辉环材和唯科科技;其中首只破发新股是1月7日上市的亚虹医药,最惨新股是1月14日上市的翱捷科技,首日跌幅达33.75%。

上述49家IPO上市公司由23家投行保荐。行业集中度上,Top 5投行IPO保荐承销数家数占比接近六成,马太效应加速显现。保荐承销数排名靠前的包括:中信证券(12家)、海通证券(9家)、中信建投(6家)、中金公司(5家)和华泰联合(4家)。

募资规模上,中信证券337.17亿元高居榜首,中金公司290.95亿元位居第二,海通证券168.13亿元排在第三;收入端,海通证券凭借7.26亿元收入力压“三中一华”,排名第一,中信证券(5.69亿元)、中信建投(3.02亿元)、中金公司(2.88亿元)和招商证券(1.79亿元)分列第2至第5;申港证券以1.47亿元的首发收入排在第6,在群强环伺的投行竞争格局中崭露头角。

前2月IPO募资额同比增1.6倍

2022年前2月新股发行数量大降三成,去年A股IPO发行的高景气似乎未能延续。

Wind数据显示,今年1-2月,A股股权融资总规模达到2927.63亿元。其中,IPO首发49家,上年同期为71家。尽管IPO发行数量同比大降三成,但在“巨无霸”中国移动的加持下,今年IPO首发募集资金也水涨船高,达到1298.87亿元,是去年同期的1.6倍。

分板块来看,创业板IPO发行依然表现最为活跃,共迎来20家上市企业,占比超过四成;科创板IPO阵营也在稳步壮大,今年共有14家企业上市,占比近三成;深市主板和沪市主板IPO上市企业分别为5家和6家;此外,北交所也贡献了4只新股。

从募资规模看,2022年前2月十大IPO分别是:中国移动(519.81亿元)、 晶科能源(100.00亿元)、翱捷科技(68.83亿元)、三元生物(36.86亿元)、铜冠铜箔(35.79亿元)、天岳先进(35.58亿元)、迈威生物(34.77亿元)、大族数控(32.16亿元)、星辉环材(26.91亿元)和亚虹医药(25.28亿元),多集中在信息技术、医疗保健、食品饮料等热门赛道。今年来,中国移动等“超级项目”的落地,进一步加剧了IPO市场的两极分化现象。49家上市公司平均募资27.06亿元,除中国移动和晶科能源,其余上市公司募资额均为两位数,其中33家公司募资额不足20亿元。

值得一提的是,今年也有泓禧科技、威贸电子、沪江材料、威博液压等4家募资额不足3亿元的“袖珍”上市公司,而这4家企业无一例外均来自北交所,其原因也在于北交所更低的IPO市值要求。

发行价格方面,开年仅2个月已涌现出3只百元新股,来自于计算机通信和食品制造业,分别是翱捷科技(164.54元)、东微半导(130.00元)和三元生物(109.30元)。7只新股破发,破发率逾14%

进入2022年,新股首日破发现象仍在上演,且均发生在科创板和创业板。

Wind数据显示,年内已有 7只新股上市当日破发,破发率逾14%,破发新股分别是翱捷科技、迈威生物、亚虹医药、大族数控、臻镭科技、星辉环材和唯科科技;其中翱捷科技和迈威生物均属于未盈利企业。不过2022年的新股破发来得似乎比往年还要早一些。1月7日,亚虹医药上市首日开盘破发,成为2022年第一只破发新股,首日收盘跌幅超过23%。亚虹医药为一家专注于泌尿生殖肿瘤的全球化创新公司,有“泌尿生殖肿瘤第一股”之称。

1月14日登陆科创板的翱捷科技成为年内最贵新股,不过上市首日也沦为年内“最差新生”。翱捷科技开盘破发,首日跌幅达33.75%,成注册制实施后首日跌幅最大的个股,也创下20年以来首日最大跌幅纪录。上市月余,翱捷科技跌幅仍在扩大,截至3月1日收盘,翱捷科技报收89.39元,较发行价164.54元已接近腰斩。

对于新股破发渐成常态,南开大学金融发展研究院院长田利辉的观点是,长期来看,这并非坏事,能够促进价值投资。

“在一定程度上遏止炒新的不合理行为,促使新股收益的理性回归,对新股有一个真实价值的判断。持续破发会带来一级市场的冷静,有些优质企业可能会延后上市;也会促进二级市场的炒新行为的校正,带来市场投资者的理性。”田利辉表示。

新股破发接二连三,2022年打新收益率恐怕也要打上问号。田利辉建议,新的市场生态下,投资者要打破“新股不败”的思维定式,“打新需要理性和分析,需要改变盲目打新和炒作新股的行为,根据企业价值和一级市场定价来遴选股票。”

中信建投策略首席陈果在1月9日发布的研报中明确表示,“我们建议投资者对于未盈利的生物医药企业、定价过高的但实质科技属性较弱的的公司给与合理估值,甚至退出报价。”

中信证券此前也曾提示,考虑到“询价新规”的长期影响,尽管主板注册制改革有望成为打新收益的新增长点,但整体来看,预计2022年打新收益将进一步下滑,中性假设下,预计2~5亿A类账户全年打新收益约2.5%~5.3%。建议关注定价能力强的公募产品、卖出策略优化以及北交所的打新机会。

中信保荐家数领跑,海通承销收入居首

尽管2022年IPO新股发行有所降温,但各投行之间的卡位比拼强度丝毫未减,马太效应加速到来的同时,也有中小玩家崭露头角。

开年来,23家券商均有IPO保荐项目入袋,行业集中度上,Top 5投行IPO保荐承销数家数多达36个,占比接近六成,马太效应加速显现。

中信证券保荐承销数量依旧领先,独揽12单IPO首发项目,市场份额高达19.35%;海通证券首发家数为9家位居第二,中信建投6家排在第三。首发家数排名前10的券商还有:中金公司(5家)、华泰联合(4家)、招商证券(3家)、国泰君安(3家)、广发证券(2家)、东吴证券(2家)和民生证券(2家)。首发募资金额方面,23家投行前2月共募资1248.87亿元,头部券商领先优势进一步扩大,Top 5 投行募资总额达984.84亿元,占比近八成。中信证券凭借337.17亿元募资额依旧高居榜首,中金公司募资额290.95亿元位居第二,海通证券168.13亿元排在第三,募资额超过百亿的还有118.34亿元的中信建投。相比之下,“三中一华”中的华泰联合则暂时掉队,前2月募资额仅41.44亿元,排名第7,与“三中”融资规模相去甚远。事实上,今年来的大型IPO项目也几乎被头部券商锁定,一些大额融资的IPO项目,如中国移动、晶科能源、翱捷科技、三元生物等,大多被中信证券、中信建投、中金公司、海通证券、国泰君安等头部券商获得。

前2月IPO承销收入也放榜,20家券商共揽获IPO承销收入31.85亿元,较去年同期基本持平。头部券商之中,IPO承销收入较承销家数、规模座次发生了些许变化,海通证券凭借7.26亿元“落袋”力压“三中一华”位居榜首,也独占超过五分之一的市场份额。中信证券(5.69亿元)、中信建投(3.02亿元)、中金公司(2.88亿元)、招商证券(1.79亿元)分列第2至第5.值得注意的是,华泰联合已掉出前10之列,前2月的首发收入仅0.78亿元。而前10中也相对罕见地出现了中小投行的身影,申港证券以1.47亿元的首发收入排在第6,在群强环伺的投行竞争格局中崭露头角。

申港证券喜提的这一单IPO项目为星辉环材。1月13日,星辉环材在创业板上市,募集资金26.9亿元,承销与保荐费为1.47亿元,该费用在今年上市的49单IPO项目中排名第10.不过,受市场疲软等因素影响,星辉环材开盘破发,首日跌逾9%。

(文章来源:财联社)

您可能也感兴趣:

为您推荐

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

聚合专业投资能力 引领财富价值创造 广发证券发布易淘金App10.0版本

康师傅“急难救助车” 救灾一线一碗热面暖人心

排行

精彩推送

- 银行板块今涨0.07% 重庆银行涨2.04%居首

- 俄央行:暂停向境外投资者支付与有价证券相关的股息和利息

- 元宇宙板块今跌0.14% 佳创视讯涨4.62%居首

- 今年来新股破发仍是关键词 前2月投行谁发力?海通、中信、中...

- 油气开采及服务板块今涨5.52% 通源石油涨20.00%居首

- 湖北推出系列计划 线上线下促消费

- 复盘74涨停股:海联金汇回封 宁波能源、准油股份5板 中国铝业炸板

- 国家药监局附条件批准智飞生物重组新型冠状病毒蛋白疫苗(CHO...

- 2月份中国电商物流运行指数为108.9点 总体保持稳定

- 大连口岸开通直航澳洲航线 填补至澳洲直航空白

- 2月份中国仓储指数为51.3% 显示行业运行向好

- 锂电池又起火?九元航空航班因火警备降 资深机长:小航司安...

- 门店增速比肩“海底捞”?杨国福麻辣烫赴港IPO食安问题不断?

- 让“杀熟”者有痛感,给“算法变算计”示警

- 沪指震荡、创业板指跌近2% 中俄贸易概念股大涨

- 北京:及时将更多创新药械纳入政采和推广应用范围

- 沪指震荡整理、创业板指跌近2% 中俄贸易概念股大涨

- 和信投顾:石油扛起指数呈现震荡格局

- 节后家政市场火爆:有月嫂年薪30万 “男家政”日益吃香

- 地产债持续走低

- 广州:超三成五老人常用“手机支付”

- 沥青主力合约盘中触及涨停

- 申万宏源香港:俄乌局势下能源及油轮业迎机会 关注中石油和...

- 交通运输部:持续推进城乡交通运输基础设施一体化建设

- 首批投入2000万 饿了么切实举措助餐饮商家纾困

- 2月以来发行失败基金增至6只 创金合信基金旗下产品发行失败

- 原油价格被引爆 上海原油期货主力合约封涨停 多家“涉油”...

- 北京:2022年底前全市碳排放强度下降3%左右

- 有父母出售未成年子女名下房产 买卖合同被判无效

- 期待市内值机尽快“飞”进现实

- 光大证券及时任董事长薛峰受上交所纪律处分 涉收购MPS

- 港股恒生科技指数跌2%

- 20世茂G1(163216)盘中跌22%

- 沪深两市成交额突破8000亿元

- 世行:全球男女预期终身收入相差172万亿美元

- 美国宣布对俄关闭领空 美国回国航班影响几何

- 中国工程院院士蒋昌俊:数字技术为重塑国际经济金融新格局开...

- 青海国家级无人值守站首次安装超声风传感器

- 上海建设氢气充装中心 加速上海和长三角地区的氢能部署

- 德意志交易所旗下Stoxx将从指数中删除61家俄罗斯公司 包括俄...

- 中药股午后继续走强 板块多股涨停

- 2021年山西供港活猪3640头

- 央视上榜品牌?成都一家具公司因虚构荣誉被罚6万元

- 两部门:重点领域建设若干国家级质量标准实验室

- 上海:支持虹桥国际中央商务区进一步提升能级

- 中国首条连接两座城市核心区的郑许市域铁路全线“电通”

- 新冠检测板块盘中走强

- 评论:送货上门是用户权利 存放快递柜也可理解

- 中药板块异动拉升 紫鑫药业涨停

- 四部门:2022年底全民终身数字学习体系初步构建

- 不按约送货上门,快递企业将受罚

- “国和一号”产业链联盟成立 核电股走强

- PTA主力合约触及涨停

- 浙江:外卖必须封签,商家须装“阳光厨房”

- 磷化工板块拉升

- 楼市回暖!有房主试探着抬价,看买家是否愿意接盘

- 启明医疗-B(2500.HK)高开3.26% 成立启明医疗全球心脏瓣膜创新中心

- 摸底基金发行AB面:5只失败4只“日光” 冷热并存

- 富时中国A50指数期货跌1%

- “个人经营收款码”新规昨实施 专家预计不会出现大量转码

- 二手名表价格暴涨奢侈品更保值?盲目投资当心成接盘侠

- “国和一号”产业链联盟成立 核电将成为“碳中和”重要组成部分

- 国际油价站稳100美元关口 国内期货工业品板块集体上涨

- 内蒙古发布十四五氢能发展规划 到25年氢能总产值达1000亿

- 3月2日投资避雷针:俄乌冲突持续发酵 美股全线下跌、WTI原油大涨11%

- 外卖小哥、淘宝店主“福利” 专属商业养老保险来了

- 港股开盘:恒指开跌0.85% 百度集团涨超9%

- 全球负收益率债券的总规模突破7万亿美元

- 避险情绪推动人民币升值

- 股市早8点丨今夜·跌惨了·涨疯了!

- 上市公司审计临阵闹分手 新手“看门人”密集上岗

- 【数读IPO】创业板专场:天猫六星运营商申购 美的、海信供应...

- 券商晨会精华:“情绪底”渐近 关注“扩内需”题材

- 日经225指数开盘下跌1.36%

- 消费不浪费 餐桌更绿色

- 以更大力度促进工业经济平稳增长

- 第五代信号继电器下线 尺寸更小功耗更低可靠性更高

- 硬核“小而美”,北交所上市公司2021年仅一家亏损!

- 多地调整公积金政策:提高贷款额度 降低二套房首付比例

- 理工导航员工及研发人员数量前后不一 高新技术企业申报或“...

- 2021年“家消费”“她消费”在上海线下零售业消费中占比近四成

- 全国人大代表周绍军:发展“云就业” 培养基层紧缺的数字化人才

- 海南应对气候变化智慧管理平台正式上线

- 2月广州新房二手房成交量双双下降 业内期待“小阳春”

- 报告称中国城市在科研人员和科研产出“表现突出”

- 支付新规今起落地,这些公司昔日“利好”还能否兑现?

- 六部门:严防借影视基地之名行房地产开发之实

- 前2月中国百强房企业绩同比降三成 拿地、融资收缩

- 2022天津拟新开20个大型商业综合体 更加注重“体验式消费”

- 踩雷供应商 对第一大客户一年折扣逾7400万 惠柏新材冲A有戏吗

- 龙虎榜:1.7亿抢筹新希望 外资净买4股 机构净买8股

- 江西去年网络零售额突破1900亿元 增长24.25%

- 超40城出手“稳楼市” 2月中国百城新房价格止跌转涨

- 欧洲股市持续下跌 斯托克50指数跌幅达到3%

- 3月1日晚间上市公司利好消息一览(附名单)

- 青海:80%小微企业实现在1天内开立银行账户

- 【数据看盘】罕见疯狂甩卖!机构借利好两日抛售一股20%流通盘

- 辽宁省线上线下叠加发力 助企解节后用工难题

- 北京将增设口岸免税店 支持机场免税店销售国货精品

- 河北深州打造国际智能制造家居(北方总部)项目 年产家具70万套件

营业执照公示信息

营业执照公示信息